汇率改革继续前行

时间:2013-5-2 10:08:41 | 信息来源:财新网 | 发布者:admin

财新《新世纪》 记者 霍侃

人民币兑美元汇率的日波幅从0.5%扩大到1%满一年,汇率形成机制改革接下来该如何迈进,引发热议。

中国人民银行副行长、国家外汇管理局局长易纲在IMF春季年会期间的表态,暗示了可能的方向:“将在不久的将来进一步扩大人民币交易区间。”

毋庸置疑,逐步扩大人民币兑美元汇率日波幅,能增强汇率的弹性,是市场化取向改革的题中之意。对此,决策层、市场参与者和学界已有共识。

当前的疑问在于:近期是否是进一步扩大波幅的恰当时机?波幅扩大后,能否化解汇率形成机制不尽如人意的主要症结?

中国银行国际金融研究所宏观研究主管温彬告诉财新记者,扩大波幅能否起到增加人民币汇率弹性的作用,关键取决于汇率中间价的形成机制。

从过去一年央行在外汇市场的行迹看,央行希望增强汇率弹性,的确曾尝试减少干预;但同时又不愿或不敢完全放手中间价。

综合权衡,决策层可能的政策选择,未必是将中间价定价权交予市场这一更核心的步骤,而只是择机扩大人民币兑美元日波幅,以给央行根据宏观经济走势和外汇市场供求灵活调控留出余地,并在与市场的博弈中掌握主动。

争议时机

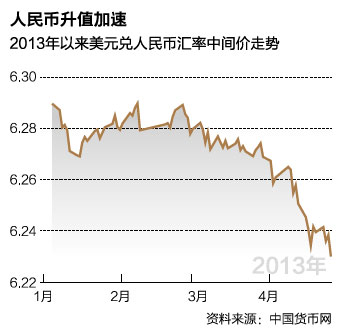

易纲此言恰逢人民币兑美元汇率连创新高。4月16日,即易纲在华盛顿讲话前一日,人民币兑美元盘中升至6.1798元的新高。这轮升值始于2月末,4月25日中间价报6.2300元,再度刷新高位。今年以来人民币兑美元累计升值0.95%。而2012年人民币兑美元的升值幅度仅为0.25%。4月10日和4月19日,即期市场两次触及中间价上浮1%的上限。

安信证券宏观经济分析师莫倩认为,人民币汇率中间价持续创新高,经济企稳、贸易盈余扩张是外币供应充裕的重要背景,然而与经济恢复力度、与新兴国家汇率相比,人民币汇率的升值速度“多少令人有一些惊讶”。

对于目前放宽汇率波幅的主要顾虑是,在升值预期本来就比较强的情绪下,扩大波幅将进一步强化升值预期,加速持续单边升值,吸引更多跨境资本流入。一季度已有明显的资本流入信号,新增外汇占款达到1.2万亿元。

招商证券宏观研究主管谢亚轩担心,如果选择在当前这个时机扩大日人民币汇率浮动区间,央行此前稳定汇率的努力岂不是都付诸东流了吗?

不过,一位接近监管部门的人士认为,目前应该是合适的时机。盘中交易价格触及涨停线,说明市场上有扩大波幅的需求。如果1%的波幅能够满足每日交易需求,市场上都没有微观基础,就没必要扩大波幅。

温彬认为,当前未必是单边的升值预期很强,实际上一年期人民币境外无本金交割远期(NDF)跟中间价水平接近。而最近几天股市下跌,部分原因可能是跨境资金在撤出。

最近两周,可交割香港离岸人民币汇率(CNH)与内地人民币汇率的价差收窄。澳新银行大中华区首席经济师刘利刚认为,未来人民币持续加速升值的空间有限。央行可能通过提高人民币汇率的波动性来减少资本流入压力,这意味着人民币可能在短期内出现走弱。

一季度跨境资金流入和汇率走强,更多受美日量化宽松政策的影响,中国经济基本面未必提供很强支持。一季度中国经济复苏弱于预期。从领先指标看,4月增长尚未见明显改善。汇丰中国4月制造业PMI初值降至50.5,新出口订单初值仅为48.6,重回收缩区间。

从去年波幅扩大后的走势看,人民币兑美元汇率是双向宽幅振荡。2012年,人民币兑美元即期交易价相对中间价的最大日波幅年均0.55%,高于2011年的0.18%。去年6月和四季度,分别出现了较明显的持续贬值和升值。

从2005年7月启动汇改至今,人民币兑美元日波幅经历过两次扩大,已经从最初的0.3%扩至1%。招商银行金融市场部高级分析师刘东亮认为,有必要逐步放宽,比如先放宽到中间价上下1.5%或2%,运行一段时间后继续放宽。兴业银行首席经济学家鲁政委预计,有可能在8月之前扩大波幅到2.5%。

关键是中间价

在中国社科院世界经济与政治研究所研究员张斌看来,扩大汇率波幅“没什么坏处,但对活跃市场没太大意义”,更关键的是中间价。

央行干预汇市有两种方式,一是量,即在市场上买入或卖出外汇;二是价,即控制中间价。在交易量上干预是2003年尤其是2006年以来常用的方式。价格干预一直存在,但由于央行通过购汇稳定汇率,收盘价与次日央行主导确定的中间价的偏离,不是那么显著。

去年四季度,央行尝试松动干预。几乎不进行量的干预,但仍然主导每日中间价的形成,导致外汇即期市场有价无市,交易量明显萎缩。

刘东亮认为,虽然有必要扩大汇率波幅,但造成连续涨停的重要原因,不是日波幅不够用,而是中间价形成机制。如果不调整汇率形成机制,只是单纯地放宽日波幅,管理层的初衷很可能被市场误读。市场很可能将此理解为管理层希望加速升值的信号,仍然无法摆脱即期汇率黏住“涨停板”的局面。

刘东亮建议,应当将放宽日波幅与中间价的改革结合,打破中间价被市场解读为政策信号的现状,加大中间价对市场意见表达的权重。

如果彻底放开中间价的定价,意味着监管层和市场参与者都能容忍日与日之间汇率的大幅波动。这基本是浮动汇率制的状态。从有管理的浮动汇率制到浮动汇率制的鸿沟,如何跨越?张斌提出了一种可以缓冲的方案:人民币兑美元日波幅保持1%;同时明确宣布人民币汇率实施年度波幅上下限管理,人民币兑美元和人民币兑一篮子货币加权汇率每年上下波幅不超过7.5%;并明确干预规则,当且仅当年波幅超过7.5%时,央行才通过量价配合的方式干预。

这将给市场参与者带来明确的预期。上述接近监管部门人士认为,这种规则的确立,应建立在整个经济相对均衡的基础上,汇率上下波幅都可能到中间价的7.5%。如果经济不太均衡,可能很短时间内就把中间价打到年波幅上限,一年中剩下的时间汇率就固定了。

张斌认为,即便出现短期内升值7.5%的极端情况,升值后的人民币汇率更加贴近让市场供求基本平衡的均衡汇率水平,可促进更有效的资源配置,未来汇率市场化改革也更加容易。

汇率短期内较快升值7.5%的代价是将对出口带来冲击,要考虑外贸企业能否承受。判断出现极端情况的可能性有多大,基于如何回答“目前汇率水平是否接近均衡状态、是否依然存在强烈单边升值预期”两个问题。目前看来,判断依然存在分歧。一季度中国经济复苏力度较弱,外需未见显著好转,让外贸企业和外贸主管部门接受有可能短期内快速升值的方案,难度不小。

现实的政策选择,仍然可能是逐步放宽汇率波幅。温彬认为,将来扩大波幅后,如果仍然出现连续涨停或跌停的局面,肯定也会对中间价产生压力。

深圳市贵州商会

深圳市贵州商会